每经记者 涂颖浩

近期,汇丰保险在港售出一张2.5亿美元(约人民币18亿元)的人寿保单,打破吉尼斯世界纪录。《每日经济新闻》记者近日向汇丰人寿方面询问该保单情况,对方转述汇丰亚洲人士回应称,目前没有信息可透露。

尽管投保人身份未曝光,但汇丰人寿香港和澳门首席执行官爱德华·蒙克瑞夫在接受媒体采访时透露,这位客户是一位来自亚洲的超高净值个人,拥有多个国籍。该保单为汇珑环球寿险计划,是具备财富保值及传承功能的终身保障寿险计划。

此前,全球最高销售纪录的保单为2.01亿美元,由一名科技大亨于2014年在美国加州购买,当时有十九家保险公司承保。

汇丰保险在港售出“天价”分红型寿险保单,打破世界纪录

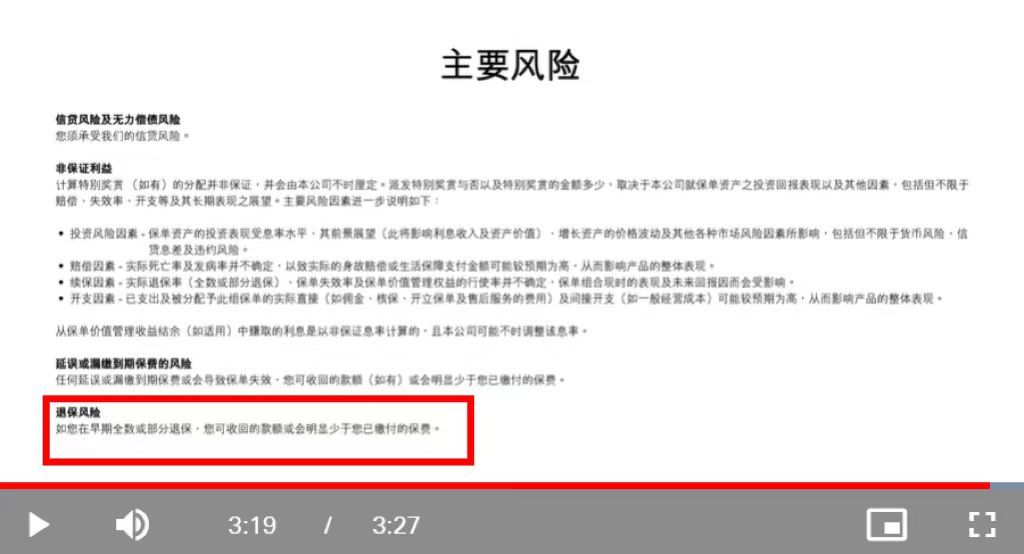

日前,汇丰保险在港售出一张保额达2.5亿美元(约人民币18亿元)的人寿保单,打破吉尼斯世界纪录。据悉,该保单为汇珑环球寿险计划。《每日经济新闻》记者从汇丰保险网站获悉,这是一份具备储蓄成分的终身人寿保险计划,由汇丰保险承保,其并非等同银行存款计划。保单持有人受汇丰保险的信贷风险影响,早期退保或会发生损失。

图片来源:汇丰保险网站

图片来源:汇丰保险网站“这是一个带身故杠杆的分红型寿险保单。”精算马克主理人马克(Mark)在接受《每日经济新闻》记者采访时表示,“作为一款寿险产品,这个保单的核心功能是,当被保险人身故时按照一定比例赔付保险金。”

“这个产品的另一个特点是带有分红性质。除了固定给付一笔保险金之外,保险公司还会分享经营这张保单底层资产的收益,即保单分红,给被保险人提供额外的保障。预期分红会使得保障的额度每年增加,退保领取的金额也会相应增加。”

假设这个富豪是个45岁男性,自己作为被保险人,分两次缴费,总共要交的保费是6605万美元。

如果第10个保单年度,被保险人不幸身故,受益人能获得2.8亿美元(总保费的428%),其中2.5亿美元是保证部分,其余是预期的分红保障;如果这个时候想退保,能拿到6828万美元(总保费的103%),其中5284万美元是保证部分,其余是预期的分红现金价值。

如果第25个保单年度,被保险人不幸身故,受益人能获得3.5亿美元(总保费的525%),其中2.5亿美元是保证部分,其余是预期的分红保障;如果这个时候想退保,能拿到1.5亿美元(总保费的219%)。其中5284万美元是保证部分,其余是预期的分红现金价值。

“这类保单侧重在身故保障,带有一定的杠杆,而不是侧重在退保领取。从上面的测算可见,假如被保险人在第10年退保,可领取的金额仅仅略高于过往缴纳的保费总额。但是身故的保障金额却或可达到已交总保费的4倍以上,远高于退保金额。所以这类产品比较适合作为给下一代的资产传承。”马克(Mark)表示,目前此类保单在海外高净值客户当中选择更加普遍。

分红险收益不确定,产品提供了锁定红利权益

据了解,分红型产品的账户价值包含保证和非保证(分红)两块,而对于保证收益以上的预期分红部分,是不确定的。业内人士对记者表示,对于港险分红险而言,普遍存在“保证收益低、预期分红水平高”的特点,其保证的部分通常只有1%左右水平,再加上预期分红的部分,长期收益率可达到6%—7%水平。

图片来源:汇丰保险网站

图片来源:汇丰保险网站“对于分红提供的额外身故保障或者现金价值,在未领取前都是不保证的。”马克(Mark)在受访时也表示,这意味着,即使前一年宣告了分红的金额,下一年累计的分红也还有可能是零。不过,在第20个保单年度后,这个产品(汇珑环球寿险计划)提供了锁定红利金额的权利,能够将已经宣布的分红锁定成固定的部分,并累计利息。

《每日经济新闻》记者注意到,汇丰保险官方提供的产品册子中,也提及非保证收益的风险,称“派发特别奖赏与否以及金额多少,取决于公司就保单资产投资回报表现以及其他因素。”同时,产品介绍也提及了“保单价值管理权益”选项,功能在于锁定部分的保单价值,以减少波幅带来的影响。

图片来源:汇丰保险网站

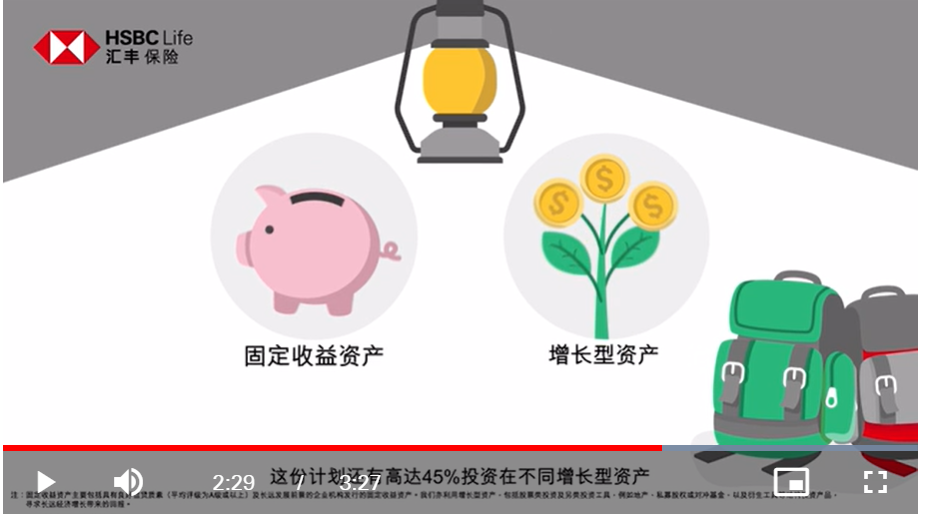

图片来源:汇丰保险网站记者了解到,该产品长线目标资产分配比例为:固定收益类资产占55%—75%,增长资产占25%—45%。其中,固定收益资产主要包括,评级为A以上和长远发展前景的企业机构发行的固定收益资产;增长资产包括股票类投资及另类投资工具如房地产、私募股权或对冲基金以及结构性产品包括衍生工具等。

据悉,该产品投资组合分散在不同类型的资产,投资市场主要是亚洲、美洲及欧洲,投资货币主要是美元。

内地居民赴港投保金额“猛增”,储蓄型港险受关注

“以前,这种高额保单的发行局限于美国、英国和百慕大。如今,香港已经展现出其发布此类巨额保单的能力。”爱德华·蒙克瑞夫说道。

图片来源:香港保监局

图片来源:香港保监局“大额的寿险保单,往往是通过规划资金领取时间、领取金额,及在不同受益人之间的分配,来实现财富传承的功能。此外,大额的寿险保险还有资产隔离、税收筹划等功能。比如,各个国家对于遗产税的征收政策不同。跨国家和地区工作和生活的高净值人士,在规划遗嘱时,可以利用保险赔偿金规避税务风险,优化税务安排。”马克(Mark)告诉记者。

据了解,除了该保单以外,汇丰保险在过去12个月亦签发另外10张保额价值5000万美元或以上的保单予个人客户。这些大额保单证明了超高净值客户群使用人寿保险方案作为财富传承及遗产规划工具的需求正不断增加。

图片来源:香港保监局

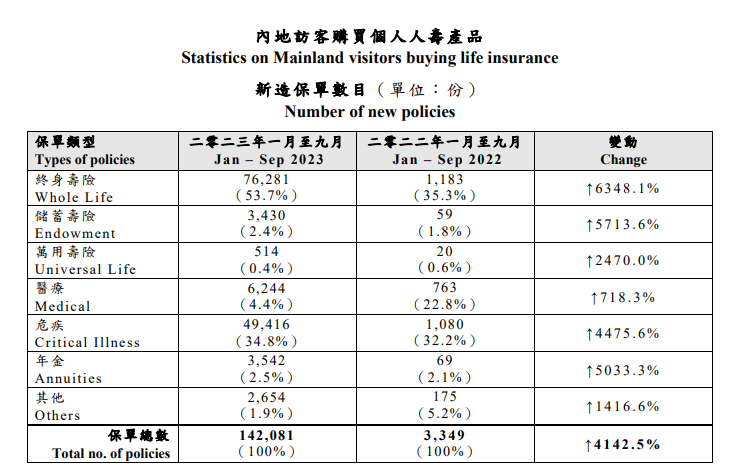

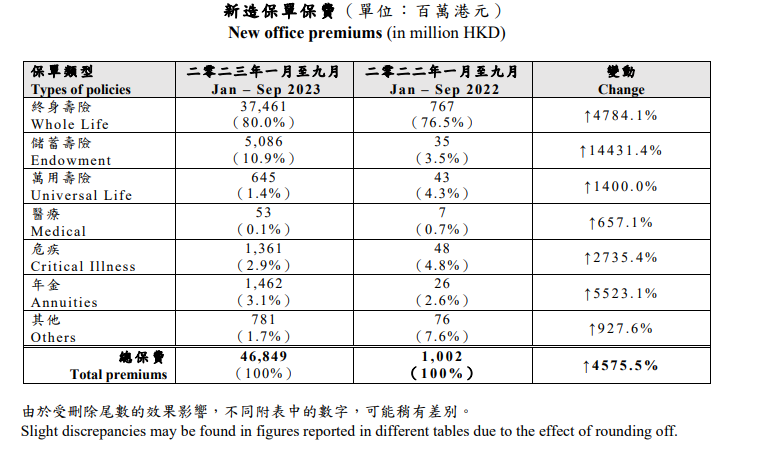

图片来源:香港保监局去年以来,随着内地居民储蓄需求旺盛,分红险等储蓄型港险吸引内地居民关注,纷纷赴港投保。《每日经济新闻》记者注意到,香港保监局近期预告的2023年保险业数据显示,内地访客购买的个人人寿保险新单保费约590亿港元,同比增加近28倍。其中,储蓄型产品占比多达60%,与以往内地赴港投保保障型产品为主形成反差。

香港保险业监管局行政总监张云正分析认为,这主要源于中美利率的相背而行,叠加人民币兑美元一度跌至7.3水平,增加了内地访客来港购买美元保单的吸引力。

据悉,香港保险具有多元货币的特点,保单可涵盖人民币、美元、英镑、欧元、港元、澳元、澳门币、新加坡元、加元9种世界主流货币,且保单货币可以自由转换,分散了单一币种贬值带来的投资风险。

财通证券分析师夏昌盛在研报中曾分析道,香港地区分红储蓄型产品采用“高预期收益率+低保证收益率”模式,持有20年的预期收益高达5%左右,且支持多币种计价,更为契合投资理念更为成熟、风险偏好相对更高的中产及高净值的人群的海外资产配置需求。