本周堪称“超级央行周”,日本央行、美联储以及英国央行等多家央行将相继公布利率决议,美国财政部还将公布最新发债计划。

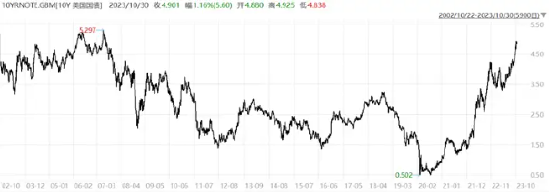

10月以来,美国国债利率持续上行,十年期美债收益率一度逼近5%,创下近16年新高,随后高位震荡;【5%GDP增速+5%美债利率】这一罕见组合出现,东吴证券将其概括为:美国经济正经历着“地表最强”,也承受着“千钧之重”。

美债上一次出现同样的情况还是2006年-2007年,随后2008年美国发生了次贷危机。前车之鉴下,美债收益率见顶的声音不绝于耳。今天我们就来说说,美债收益率为何持续走高?如果真的见顶,会发生什么?对我们投资有什么影响?

图:10年期美债收益率走势

来源:wind,截至2023.10.30

一、美债收益率为何持续走高?能一直涨吗?

国债本质上是以国家政府的名义“借钱求发展”。美债收益率高企,主要支撑来自美国强劲的发展势头和偿债能力,以及美元世界货币的地位,因此美债被称为“最安全的资产之一”。十年期美债收益率是全球金融市场无风险利率的主要参考标的,也是全球资产定价之“锚”。

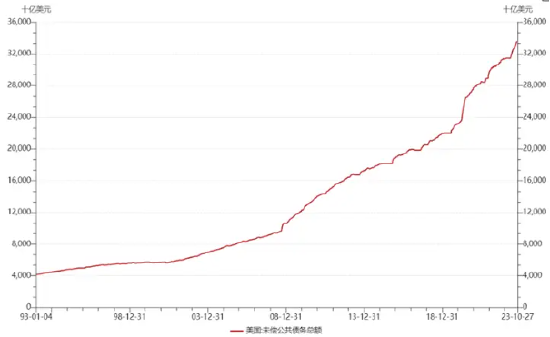

近两年美债收益率的走高,与地缘政治风险不断增加,以及美债规模激增也有关。疫后为了加快经济复苏、增加就业,美国采取了“无上限”的量化宽松政策,美债规模持续攀升。截至9月底,美债总规模超33万亿,比第二至第六(中、日、德、印、英)加起来还高。

通常来说,债券的收益率跟债券的价格成反比。因此在美债规模急剧膨胀、减持压力加大的背景下,只有不断提供更高的收益率,才能持续吸引新买家,维持财政高赤字周转。

不少机构推测,美债或“M”型磨顶,再缓慢回落。维持“更久(longer)的高利率”,也能达到与“不断走高(higher)的利率”类似的作用,前提是美国就业、通胀数据保持韧性。

二、美债收益率或已见顶:没有无限续杯的免费午餐!

十年期美债收益率逼近5%之际,高盛金融指数上行突破100这一关键阈值,美联储转鸽。

激增的美债规模、美债收益率背后,是偿债成本和违约风险的增加,国际评级机构惠誉在2023年8月就已下调美国主权信用评级。

对美国而言,国债收益率急剧上涨,意味着企业和家庭借贷成本上升,推高通胀水平,抑制消费和生产;同时还导致银行巨额债券投资组合市值损失,引发更多类似“硅谷银行关门”的事件。

美债收益率高企,对于中国在内的全球新兴市场而言,负面影响更大。

上文提到,十年期美债收益率是全球金融市场无风险利率的主要参考标的,也是全球资产定价之“锚”。

美债收益率高企,将导致新兴市场国家背负本国货币被动贬值、资金回流美国、美债抛售等多重压力,同时股市等金融资产价格走低。尤其在我国降息、经济复苏的通道下,这样的经济周期错位,内外掣肘尤为明显。

所以,“没有长到天上的树,也没有无限续杯的免费午餐。”多个经济学家已经在呼吁早日降息。

诺贝尔经济学奖得主、新增长理论的主要建立者之一保罗·罗默表示:美国经济上季度加速增长,通胀也在持续放缓,美联储应该开始降息了。在一年之内,我们将达到2%的目标——我们需要做好通胀稳定下来的准备。

知名投资人吉姆·罗杰斯早在2023年7月就对美国发出警告:停止产生更多债务并偿还债务。他认为,美国不断将债务货币化,并依托美元储备货币地位,长期沉溺于向全球输出美债和美元,这迟早都要付出代价。他曾准确1987年大股灾和2008年的美国次贷危机。

三、如果美债收益率回落,会发生什么?

市场对美联储暂停加息基本上达成共识,50万亿的债务上限引发争议,或已透露财政放缓的信号。但何时开始降息,目前还未充分计价。

中金公司研判分析称,长端国债中枢下行大概率是一个大方向,只不过比想象的更慢、更缓,也需要一些催化剂和转机出现来配合,例如利率大幅冲高、出现意外风险、关键经济数据转弱。一旦提前进入下降通道,我们的大类资产配置将面临变化——尤其利好权益资产。

1、新兴资本市场流动性增加:

对全球流动性敏感、饱受外资抽水影响的全球新兴市场,如港股、A股市场,或迎来喘息机会。

7月以来,美元指数走强期间,北向资金从A股净流出累计超1700亿元,对A股造成了较大的抽水压力。一旦美元/美债回落,或再度吸引外资回流,当前A股市场主要指数估值不仅在历史上处于偏低水平,在全球主要市场中也明显偏低,对外资吸引力较强。回溯近十年历史数据可以发现,A 股走势与美债收益率呈负相关。

其中,成长板块PE 估值与美债收益呈负相关性最为显著。像我们熟知的半导体、医药生物、军工、计算机等都属于成长风格。相关指数可以关注芯片ETF、生物科技ETF等。

来源:民生证券

2、融资环境改善:

行业方面,无风险收益率变动对于A 股不同行业板块的影响也不同。创新医药、CXO等高度依赖融资的行业或直接受益。

在美债收益率走高的阶段,创新药、CXO这样的高度依赖融资、资本开支较大的行业,也经历了两年寒冬,部分龙头股药明生物等股价下跌幅度超70%。

一旦进入降息通道,利好创新医药资本开支,结合行业的低估值、高回撤、低仓位以及基本面改善预期,爆款产品对行业信心的提振,创新医药和CXO也会迎来反转,市场往往会预期先行。相关指数如恒生医药ETF(159892)目前已经呈现底部放量反弹趋势。

3、适当配置避险资产:

黄金与美债收益率往往呈现高度负相关关系,但由于近期地缘政治风险持续,避险需求对黄金价格形成了支撑,跟踪黄金价格的黄金ETF也出现了V型反弹。这也是我们要适当配置黄金的原因。

风险提示:文中提到个股、指数及基金信息不构成投资建议。本资料中全部内容均为截止发布日的信息,如有变更,请以最新信息为准。产品过往业绩不代表未来表现。市场有风险,投资需谨慎;上述基金为股票基金,风险等级为R4,其预期风险和预期收益高于混合基金、债券基金与货币市场基金;上述基金为指数基金,可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成分券停牌或违约等风险。此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。