文/21世纪资管研究院研究员 李玉敏

今年国内外经济环境更加严峻复杂,全球经济增长放缓,欧美通胀高位运行,不确定性加大,“黑天鹅”事件频出,受全球经济衰退的拖累,中国经济也很难独善其身。

国内经济虽稳步恢复,但需求较为疲弱,基础尚不稳定。刚刚兴起的大财富市场正在经受一轮考验。

全球宏观经济形势

当前全球经济增长放缓,欧美通胀高位运行,美联储持续加息,地缘政治冲突加剧,这一系列的冲击导致了全球资产大幅震荡。

突出的表现为全球股市全面下跌,截至2022年10月28日,美国道琼斯指数较年初下跌9.57%、纳斯达克指数下跌29.04%、标普500指数下跌18.15%;欧洲英国富时100指数年初至今下跌4.56%、法国CAC40指数下跌12.3%、德国DAX指数下跌16.63%;中国的A股上证指数年初至今下跌19.89%、深证指数下跌29.99%、创业板指数下跌32.27%、恒生指数较年初至今下跌36.48% 。

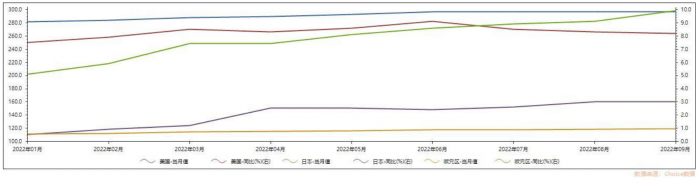

2022年高通胀成为欧美发达经济体乃至全球主要国家最重要的关键词。美国劳工部公布了9月份的消费价格指数(CPI),9月份同比增长了8.2%,仍维持在高位。今年1月份以来,美国的CPI一直处在7.5%以上的高位,最高的是6月份达到了9.1% 。欧元区也饱受通胀折磨,CPI从今年1月的5.1%一路攀升,至9月份达到了9.9%的水平。

图表:欧美日今年以来的通胀情况

沉疴下猛药。为了抑制高通胀,欧美主要国家纷纷选择大幅度加息。今年以来美元已经加息五次,累积加息共300BP,最近的一次在9月22日加息75BP。

除美国之外,英国央行今年以来也累计加息215个BP。

10月27日,欧洲央行召开货币政策会议,决定将欧元区三大关键利率全部上调75个基点,这是欧洲央行继今年9月8日加息75个基点后,第二次大幅加息75个基点。今年以来,欧洲央行已累计加息200个基点。

为应对国内通胀压力和发达经济体货币政策收紧带来的溢出效应,部分新兴经济体跟随加息步伐。比如,第二季度,巴西、墨西哥、印度、菲律宾央行均加息2次,累计幅度分别为150个、125个、90个、50个基点;南非、马来西亚央行均加息1次,幅度分别为50个、25个基点。中国的货币政策则保持定力,坚持“以我为主”,加大稳健货币政策实施力度,为兼顾短期和长期、经济增长和物价稳定等综合目标,保持流动性合理充裕,定向加大对实体企业的信贷支持力度。

今年前10月,受美元加息的影响,美元指数一路走高,在三季度末收于112.51,创出近20年的新高,10月份末虽然有所回落,但也处于109的高位。美元的持续走强,导致全球主要非美货币兑美元全面贬值,人民币兑美元突破了7的大关,最低在10月24日跌破7.30关口,月末有小幅回收之势。

图表:美元兑主要货币今年以来的涨跌幅

受美元走强,全球经济衰退风险上升的影响,以及全球央行收紧货币政策导致的流动性下降,大宗商品整体价格表现不佳。地缘冲突仍存在较大风险,以往黄金是较好的避险资产,但是由于美元的压制,今年以来黄金整体表现一般。石油价格在今年上半年快速攀升,不过三季度呈现回落的态势。受强势美元的影响,今年大宗商品和原油都将持续承压。

进入今年四季度,美联储大幅加息的“后遗症”逐步显现,全球经济放缓趋势明显。众多的市场分析人士认为,欧洲和英国的衰退或不可避免。在历次美联储加息的周期中,美元作为全球最重要的货币,其回流造成的“抽水”效应往往会导致一些发展中国家的风险暴露。新兴市场可能因为国际收支恶化引发货币危机,发达经济体易由杠杆高企导致金融危机。

当下,英国的风险引发了市场的关注。10月20日英国首相特拉斯上任仅45天,即宣布辞职,成为英国在任时间最短的一位首相,继任者是前财长大臣里希·苏纳克。特拉斯政府此前提出的减税新政目的在于扩张经济,此举不仅会增加财政赤字,也使得居高不下的通胀形势更加严峻,财政措施与货币政策背道而驰,市场对其反响强烈。英国财政困局,也是欧洲整体困局的缩影。英国央行今年以来累计加息215个BP,物价水平特别是核心CPI持续走高,工业生产、消费信心、经济增长显著放缓。欧元区也普遍面临经济衰退风险,加息周期下,还需要警惕欧洲主权债务风险,欧债危机有再来一次的可能。与此同时,新兴市场主体也同样面临资本外流、本币贩值,进而产生债务危机的风险。

整个四季度,预计欧美通胀仍在高位徘徊,主要经济体的货币政策或陷入两难困境,加息的空间受限,预计加息的步伐有所放缓。强势美元有望继续保持小幅回落态势,其他非美货币币值将保持稳定或者小幅反弹。不过,全球经济衰退的势头在四季度可能更加突出,股市仍不容乐观。经济基本面保持较好的中国A股、港股等,因为前期下跌幅度过大,或存在一些结构性机会,但长期还是持谨慎态度。

中国经济形势

今年外部经济环境更加严峻复杂,不确定性加大,“黑天鹅”事件频出,受全球经济衰退的拖累,中国经济也很难独善其身。今年,国内经济虽稳步恢复,但需求较为疲弱,基础尚不稳定。

图表:全球主要国家GDP增速对比

三季度和9月经济数据发布显示,三季度GDP同比增长3.9%,环比二季度有所改善,略超出市场预期。今年一季度增速为4.8%,二季度0.4%,三季度3.9%。

图表:2019年以来中国GDP增速季度对比

整体来看,工业生产快速恢复,工业增加值同比增长3.7%,拉动经济增长1.2个百分点。消费方面,仍然比较疲弱,前三季度,社会消费品零售总额同比增长0.7%,主要是三季度恢复正增长,为3.5%,扭转了二季度下滑的态势。投资方面,全国固定资产投资同比增长5.9%。分领域看,主要是是基础设施投资同比增长8.6%,制造业投资增长10.1%,房地产开发投资下降8.0%。

今年以来,疫情仍有反复,中国经济的复苏主要得益于一篮子稳增长政策的托底。比如,今年8月24日召开的国务院常务会议部署实施19项接续政策。货币政策方面,保持了信贷总量的稳定增长,今年前三季度人民币贷款增加18.08万亿元,同比多增1.36万亿元。今年以来,政策性开发性银行新增8000亿元信贷额度,在新设3000亿元政策性开发性金融工具额度的基础上,追加3000亿元以上金融工具额度,并可以根据实际需要扩大规模。财政政策方面,加大留抵退税政策力度,今年中央财政专门安排转移支付1.2万亿元,支持基层落实退税减税等,并建立留抵退税资金单独调拨和预拨机制。1-7月,累计办理退税2.06万亿元。同时,加快财政支出进度,加快地方政府专项债券发行使用。2022年安排新增专项债限额3.65万亿元,其中用于项目建设的额度3.45万亿元。在此基础上又安排了5000多亿元专项债结存限额,要求各地要在10月底前发行完毕。这些政策齐发力,三季度全国规模以上工业增加值同比增长4.8%,较二季度回升4.1个百分点。

不过,需要注意的是,今年房地产进入下行周期的拐点非常明显。进入2022年以来,房地产呈现了供需两弱的情况,尽管多项刺激政策出台,但成效仍然有限。究其原因,本轮下行和房地产调控以及房企融资的收紧有直接关系,但是深层次的问题是近期出生人口和出生率均创新低,住房需求已经进入下降期。2020年人口普查数据显示,平均每户住房面积达到111.18 平方米,这说明房地产需求已经达到饱和状态。另一方面,存量住房空置率不低,再加上房企较高的库存,以及大量建设的保障性住房,供给方面比较充分,房价呈持续下降趋势。今年以来,由于疫情反复和房企违约导致的“烂尾楼”增多也造成了居民购房需求和意愿的下降,房地产市场成交清单。为了促进房地产的销售,各地放松政策陆续出台。主要包括“放松限购”、“购房补贴”、“公积金政策”、“二手房带押过户”、“首付比例调整”、“房贷利率调整”等。

不过,购房者和市场更为关注的是“保交楼”措施的出台。在此背景之下,“保交楼”成为当前稳定房地产市场的关键内容。8月19 日,住房和城乡建设部、财政部、人民银行等有关部门出台措施,完善政策工具箱,通过政策性银行专项借款方式,支持已售逾期难交付住宅项目建设交付。同时,地方政府也通过成立纾困基金、加强监管专款专用和返还相关资金等方式推动“保交楼”的实现。预计这些政策,短期内能拉动部分刚需购房行动,但是长期来看,中国的房地产市场仍不容乐观。

财富管理的机遇和挑战

今年以来,疫情反弹、地缘政治冲突、高通胀、美联储加息等一系列因素,导致大类资产的价格剧烈波动:全球股市震荡下行,债券收益率普遍提升,大宗商品价格持续高位、除美元外的其他货币不同程度的贬值等诸多问题,给财富管理行业带来了前所未有的挑战。正如互联网上的一幅图描述的那样,“都说不要把鸡蛋放在一个篮子里,但是今年无论怎么分散风险都很难逃避,因为装篮子的货架塌了。”资产价格的大幅下跌,直接导致了投资者的损失,也造成了全球很多富豪的身价“缩水”。另一方面,市场的不确定性增大,投资者的风险偏好也会更趋于保守,对于财富管理机构来说,资产配置的难度更大。不过接受了市场的考验,对刚刚兴起的大财富管理行业来说,未尝不是好事。

长期来看,我国经济稳中向好,居民财富持续增加,可投资资产稳步增长的趋势并没有改变。中金公司测算的数据显示,2021年末中国居民金融资产规模229万亿元,其中机构端以银行、券商、互联网及第三方为代表的销售渠道所服务的客户资产规模约185万亿元。预计2030年居民金融资产规模有望达486万亿元(按照年增长9%测算)。如此说来,财富管理行业未来大有可为。

党的二十大报告也提出,要“以中国式现代化全面推进中华民族伟大复兴”,其中就包括“实现全体人民共同富裕”。这意味着,未来财富管理的目标人群将继续扩大,财富管理结构相关的服务新市民和养老理财等存在较大空间。此外,富裕的内涵不断丰富。报告提出,要“促进机会公平,增加低收入者收入,扩大中等收入群体,规范收入分配秩序,规范财富积累机制。”“提低”“扩中”“调高”为主线的收入分配制度改革,目的是实现中等收入群体规模的增大,形成“中间大、两头小”的“橄榄型”社会结构。根据国家统计局提供的数据,2021年我国中等收入群体占我国人口总数的比重为27.9%,群体规模超过四亿人。国务院发展研究中心在发布的《以消费为主导有效扩大和更好满足内需》的研究报告中,预测到2030年中等收入群体比重会超过50%,快速增加的这部分中等收入群体将会是财富管理市场的主力军,这将给行业发展带来巨大的历史机遇。

与此同时,居民财富配置的重心将发生根本性改变。在过去相当长的时间内,房地产成为中国居民最重要的“造富机器”,相关的报告也显示,当下的居民资产配置中,超过70%的是房地产。正如前述原因,房地产市场拐点已经来临,且在“房住不炒”的定位下,房地产的金融属性大为减弱。可以预计,房地产的投资价值减弱,加上股市的波动性较大,将资金交给专业的资管管理机构,对权益、债券、基金、外汇等金融资产进行配置,将会是未来财富管理行业的大趋势。

(统筹:马春园)

(作者:李玉敏 )